Rendite: Berechnen, Höhe und Formel – Immobilie, Wohnung & Haus als Kapitalanlage

Rendite einer Immobilie - Die Rendite einer Immobilie nennt man "Mietrendite". Sie drückt aus, wie profitabel eine Immobilie ist im Verhältnis Einnahmen (Miete) zu den Ausgaben (Tilgung, Instandhaltung & Co.). Lernen Sie hier mit mir die Rendite kennen, ihre Berechnung mit Beispielen und den Unterschied zwischen Nettomietrendite (unsere Empfehlung), Bruttomietrendite und Kaufpreisfaktor.

Was ist Rendite? Die Mietrendite

Rendite = Profitabilität einer Immobilie

Zur Berechnung der Rendite einer Immobilie brauchen Sie nur wenige Kennzahlen. So berechnen Sie die Profitabilität von Häusern als Kapitalanlage und Eigentumswohnungen als Kapitalanlage bequem vom Schreibtisch aus, zum Beispiel mit unserem Rendite Rechner (Nettomietrendite) und wenn es schnell gehen muss, mit unseren Rendite Check!

Die goldene Regel für Kapitalanleger und Kapitalanlegerinnen:

"Lage, Lage, Lage!"

Und ab sofort fügen Sie dem hinzu:

"Rendite, Rendite, Rendite!"

Was sagt Ihnen die Rendite einer Immobilie?

Die Rendite einer Immobilie berechnet sich aus den Mieteinnahmen eines Jahres (Nettokaltmiete), im Verhältnis zu den Kosten für eine Immobilie (Immobilienfinanzierung [Tilgung und Zinsen], Instandhaltung und Rücklagen). Das Ergebnis ist ein Prozentsatz (%). Einfach gesagt:

Kosten 🆚 Einnamen = Wie profitabel ist eine Immobilie?

Die Rendite einer Immobilie können Sie mit dem Return on Investment aus der BWL verglichen werden, da beide die Rentabilität einer Investition messen. Die Immobilienrendite berücksichtigt Mieteinnahmen, Wertsteigerung und Kosten, während der ROI allgemein den Gewinn im Verhältnis zur Investitionssumme darstellt.

Immobilien Rendite zeigt Ihnen, ob Ihre "Kosten" gedeckt sind. Wenn das der Fall ist, herzlichen Glückwunsch! Denn dann bezahlen Ihre Mieter Ihre Immobilieninvestition. Zusätzlich sorgt jeder weitere Euro für Ihren Vermögensaufbau (positiver Cashflow).

Das Ziel einer jeden guten Kapitalanlage:

Rendite: Das Wichtigste im Überblick

Das Wichtigste zur Immobilien Rendite:

- Kennzahl für Kapitalanleger (kaufen und vermieten)

- Verhältnis: Investitionskosten / Mieteinnahmen

- Voraussetzung für gute Renditen: Richtiger Gebäudetyp, baulicher Zustand, Alter und Lage der Immobilie

- Nebenkosten beachten, nicht nur den Kaufpreis: Kaufnebenkosten bis Instandhaltungskosten

Jetzt zur Berechnung! Dafür brauchen Sie 2 Schritte.

- Schritt: Wie viel Rendite müssen Sie mit Blick auf die Kosten mindestens erzielen?

- Schritt: Wie viel Rendite erwirtschaftet eine bestimmte Immobilie?

Rendite einfach und verständlich erklärt! Erklärvideo

Hier im Video haben wir das Thema Rendite einfach und verständlich erklärt. Hier finden Sie außerdem mehr Immobilien Tipps auf YouTube.

Starten wir mit der ersten Frage:

Wie hoch muss die Rendite sein? - Schritt 1

Bauen in Deutschland?

Diese einfache Aufstellung hilft Ihnen, schnell und einfach zu berechnen, wie hoch Ihre Rendite einer Immobilie mindestens sein muss. Den größte Einfluss auf Ihre Rechnung haben die aktuellen Bauzinsen. Je nachdem, wie hoch der Bauzins aktuell ist, zahlen Sie für Ihre Immobilienfinanzierung mehr oder weniger.

Die Aufstellung der Rendite Höhe ist relativ einfach.

Sie haben 3 Faktoren:

- Kreditrückzahlung (Tilgung)

- Zinsrückzahlung (aktuelle Zinsen beim Finanzierungsbeginn)

- Instandhaltung, Verwaltungskosten und Rücklagen (Tipp für schnelle Berechnung: 2% vom Kaufpreis pro Jahr)

Einfache Renditeberechnung:

| Kostenfaktor | p.a. (pro Jahr) |

| Tilgung | 2 % (bei 35 Jahren) |

| Aktuelle Zinsen | + X % |

| Instandhaltung und Rücklagen | + 2 % |

| Kosten insgesamt | 4 + X % |

Nehmen wir aktuelle Zinsen von 2% an - Das heißt, Sie müssen mindestens 6% Rendite erreichen, um die Kosten zu decken. Ihr Ziel sind deshalb 6%, beziehungsweise viel, viel mehr! Je mehr Rendite, desto mehr Einnahmen erzielen Sie zusätzlich (positiver Cashflow). 6% ist also die Untergrenze, wenn Sie eine Immobilie kaufen wollen, die Ihnen unmittelbar zusätzliches Einkommen bringt.

Mindestrendite (kostendeckend) bei 2% Zinsen ▶️ 6%

Sie wollen also mehr Rendite als "nur" 6% ▶️ 9%, 10%, ... 15%!

Je größer der Puffer, desto besser! Rechnen Sie nur 1 Monat Mietausfall ein durch Leerstand, fehlen Ihnen schon fast 10% der jährlichen Mieteinnahmen.

Zinseinfluss auf die Renditeberechnung

Schauen wir uns noch kurz den Einfluss von Zinsen. Tipp, hier finden Sie die aktuellen Zinsen.

- 2% Zinsen = mehr als 6% Rendite

- 3% Zinsen = mehr als 7% Rendite

- 4% Zinsen = mehr als 8% Rendite

- 5% Zinsen = mehr als 9% Rendite

Jetzt zur zweiten wichtigen Frage:

Wie viel Rendite bringt eine bestimmte Immobilie?

Dafür berechnen Sie die Rendite von Immobilien. Alles, was Sie benötigen, sind ein paar wenige Kennzahlen.

Tipp! Immobilien Kalkulationstool 2024

Kostenlos! Berechnen Sie mit unserem Immobilien Kalkulationstool alle wichtigen Kennzahlen einer Immobilie, Cashflow Rendite, Wertentwicklung, Darlehensverlauf, Einkommenssteuer… jetzt kostenlos als Download.Wie hoch ist die Rendite von Immobilie X? - Schritt 2

So berechnen Sie die Rendite

Wenn Sie die Rendite einer Immobilie berechnen, stehen Ihnen 2 Möglichkeiten zur Verfügung: Nettorendite und Bruttorendite. Schnell und einfach erklärt:

- Nettorendite = Inklusive Kaufnebenkosten (unsere Empfehlung)

- Bruttorendite = Exklusive Kaufnebenkosten / Instandhaltungskosten

Was ist besser?

Sie verwenden die Nettomietrendite!

Ab heute, nutzen Sie die Nettomietrendite. Mit Blick auf den Unterschied von Nettorendite und Bruttorendite sehen Sie, dass die:

Nettomietrendite Ihre tatsächlichen Kosten und Einnahmen nutzt.

Das gibt Ihnen ein realistisches Ergebnis. Zu sehen, hier in den Formeln und der Berechnung:

Rendite Berechnung + Beispiel

Das Prinzip der Rendite kennen Sie vielleicht allgemein aus der BWL.

Bruttorendite berechnen: Einfach

Schauen wir uns zuerst die einfachere Bruttorendite Berechnung an. Die Formel der Bruttorendite hat nur 2 Faktoren. Das macht sie ungenauer, aber etwas einfacher. So berechnen Sie die Bruttorendite:

Bruttorendite (%) = (Monatskaltmiete * 12) / (Kaufpreis)

Beispiel:

( [ 500 ] * 12 ) / (100.000) = 6,0 %

Was sagt die Bruttorendite aus? - Ergebnis

Vergleichen wir jetzt das Ergebnis mit unserer Mindestrendite (7%), liegen wir deutlich unter dem Ziel und würden jeden Monat draufzahlen. Aber Vorsicht: In dieser Berechnung fehlen mindestens 2% Kosten (Instandhaltung und Rücklage. Deshalb empfehlen wir die Berechnung der Nettorendite!

- Renditeerwartung: min. 6,0%

- Rendite: 6,0%

- Ergebnis: ❌

Erfahren Sie hier mehr zur:

Nettorendite berechnen: Empfehlung!

Jetzt die gleiche Immobilie, berechnet mit Nettorendite - sehen Sie den Unterschied.

Wesentlich genauer und unsere Empfehlung ist die Berechnung der Nettorendite. So berechnen Sie die Nettomietrendite:

Nettomietrendite (%) = ( [ Monatskaltmiete – Instandhaltung & Rücklage ] *12) / (Kaufpreis + Kaufnebenkosten)

Tipp von Beginn! "Instandhaltung & Rücklage" können Sie mit rund 2% vom Kaufpreis pro Jahr ansetzen.

Beispiel:

( [ 500 - 166,67 ] * 12 ) / (100.000 + 8.500) = 3,7 %

Was sagt die Nettorendite aus? - Ergebnis

Sie sehen, die Berücksichtigung von Instandhaltung und Kaufnebenkosten, geben Ihnen ein deutlich realistischeres Bild vom Angebot. Die Rendite liegt jetzt bei 3,7 %. Damit wäre das Immobilienangebot weit unter unseren Renditeerwartungen von 7% (bei 3% Zins), wenn wir eine Cashflow Immobilie wollen, die sofort Gewinne abwirft, häufig in B-Lage (auch C-Lage - dazu gleich mehr), nicht erst beim Verkauf durch die Wertsteigerung, wie sogenannte Investment Immobilien, meist in A-Lage.

- Renditeerwartung: min. 6,0%

- Rendite: 3,7%

- Ergebnis: ❌

Mehr zur:

By the way, nicht vergessen, immer für Sie da unsere Immobilien Rechner, wie der:

Beispiel: Berechnung Nettorendite mit Tabelle

Hier noch einmal kurz und bündig in unserer Nettorendite Tabelle berechnet:

| Posten | Anteil % | Betrag |

| Monatskaltmiete | 500 € | |

| Instandhaltungsrücklage | 2,0% | 167 € |

| Nettokaltmiete / Monat | 333 € | |

| Nettokaltmiete / Jahr | 4.000 € | |

| Kaufpreis | 100.000 € | |

| Grunderwerbsteuer (NRW) | 6,5% | 6.500 € |

| Notarkosten | 1,5% | 1.500 € |

| Grundbucheintrag | 0,5% | 500 € |

| Total / Investment | 108.500 € | |

| Nettorendite: | 3,69% |

Bonus Tipp! Monatskaltmiete schnell herausfinden

In jedem Immobilien Exposé finden Sie den Kaufpreis, doch nur selten sind die Nettomieteinnahmen (Monatskaltmiete) angegeben. Um ebenso schnell die potenziellen Mieteinnahmen berechnen zu können, nutzen Sie die Umkreissuche von Immobilienportalen und suchen nach ähnlichen Objekten (Lage, Größe, Baujahr). So finden Sie schnell Vergleichsmieten in der Nähe.

Wie berechnet man die Jahresmiete?

Dieser Schritt ist relativ simpel und auch ein hervorragender Insider-Tipp für Sie. So können Sie die voraussichtliche Jahresmiete berechnen. Wenn Sie herausfinden wollen, wie viel jährliche Miete ein Objekt abwerfen kann, nutzen Sie Immobilienportale wie ImmoScout24, Immonet, Immowelt, usw. Wobei ImmoScout als Marktführer ausreicht.

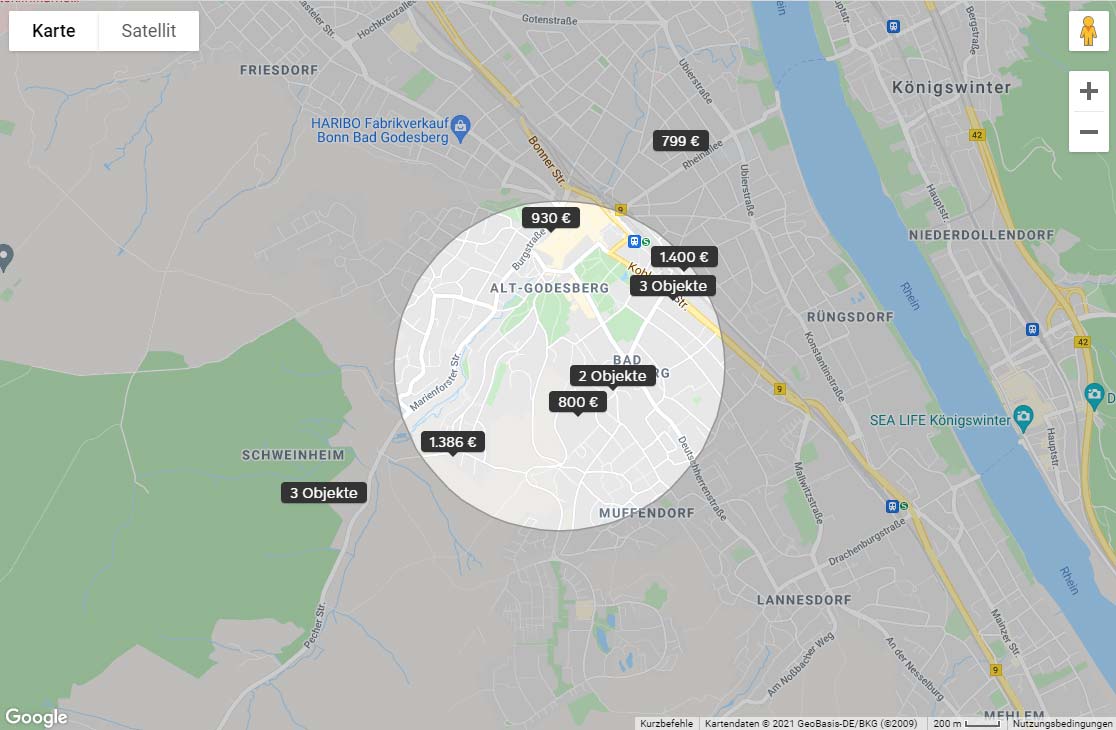

In den Suchportalen legen Sie Kriterien im Filter der Suche fest. Diese sind: Wohnung oder Haus, die Wohnfläche in Quadratmeter und als Tipp, nutzen Sie die Umkreissuche mit 1 Kilometer! Danach bekommen Sie automatisch Suchergebnisse. Anhand der Ergebnisse und Vergleichsangebote, können abschätzen, wie hoch die Jahresmiete sein kann / wird.

Noch einmal zusammengefasst, Ihre Filterkriterien:

- Wohnung / Haus zur Miete (je nachdem)

- Wohnfläche in m²

- Umkreis 1 km

Schritt 1: Suchfilter für Miete (Beispiel, gute B-Lage in Bonn, Bad Godesberg)

Schritt 2: Vergleichsmieten

Diesen Blick nennt man übrigens Mikro-Lage. Teil der Makro-, Meso- und Mikro-Lage.

That's it! Mehr Einnahmen, als Ausgaben = Cashflow

Das Ziel der meisten Kapitalanlage ist eine Cashflow Immobilie (bzw. Rendite Immobilie). So verdienen Sie sofort Geld durch Vermietung. Hier im Video kurz erklärt, mit allen Vorteilen.

Günstige Immobilien finden?

Mehr Video finden Sie hier: Immobilien Tipps auf YouTube.

Rendite zeigt profitable Immobilien Deals

Damit haben Sie bereits alles Wichtige gelernt, um schnell und effektiv die Rendite einer Immobilie zu berechnen. Ab jetzt könnten Sie die Rendite einer Immobilie schon aus dem Exposé lesen. Mit diesen Fähigkeiten können Sie schnell die Rentabilität einer Immobilien berechnen, egal ob Eigentumswohnung oder Mehrfamilienhaus. Außerdem können Sie jetzt verschiedene miteinander vergleichen.

- So wird Ihre Immobilien Akquise noch effizienter

- Sie machen Gewinn mit dem Vermieten von Immobilien

- Weniger Risikos, weniger Fehler beim Immobilienkauf

Rendite und Immobilienlage - Exkurs

Wie hoch sollte die durchschnittliche Rendite bei Immobilien 2024 sein? Einen einheitlichen Renditedurchschnitt gibt es nicht. Je nach Lage, Gebäudetyp, Alter, usw. unterscheidet sich die Rendite. Eine "typische" Immobilie in A-Lage bringt ~ 2-3% Rendite, in B-Lage 4-8% und in C-Lage ~ 9-12%.

Optimieren können Sie Ihre Rendite natürlich noch, zum Beispiel durch Aufwertung (sanieren oder modernisieren, dazu gleich mehr).

A-Lage Immobilien ⌀ Rendite

In A-Lagen wie München, Düsseldorf, Berlin, Hamburg, aber auch Sylt oder der Starnberger See, sind die Grundstückspreise bzw. Kaufpreise so hoch, dass man von einer "Investmentimmobilie" (dazu gleich mehr).

- Immobilien in A-Lagen ~ 2-3% Rendite

- Merkmale: Top-Lagen mit hohem Kaufpreis, hohe, aber nicht kostendeckende Mieteinnahmen

B-Lage Immobilien ⌀ Rendite

In B-Lagen sind die Kaufpreise etwas moderater und die Rendite höher, sodass im Idealfall sofort positiver Cashflow entsteht, dass Ihre Finanzierung trägt, Instandhaltungskosten und einen extra Profit für Sie abwirft.

- Immobilien in B-Lagen ~ 4-8% Rendite

- Merkmale: Oft in Nähe von A-Lagen (Speckgürtel), moderate Kaufpreise, stabile Mieteinnahmen

C-Lage Immobilien ⌀ Rendite

Dann gibt es noch Immobilien in C-Lage. C-Lagen sind wirtschaftlich schwächere, unattraktivere Regionen. Hier treffen günstige Kaufpreise auf etwas mehr Risiko in der Vermietung. Die Mieterschaft kann mitunter aufwendiger in der Verwaltung sein. Wir die Region oder der Stadtteil weiter geschwächt, können Mieteinnahmen einbrechen, durch Mietausfall, aber auch durch Leerstand.

- Immobilien in C-Lagen ~ 9-12% Rendite

- Merkmale: Wirtschaftliche schwache Region, günstige Kaufpreise, höheres Risiko

Lernen Sie hier die Unterschiede zwischen:

Immobilie als Kapitalanlage 2024

- Immobilie als Kapitalanlage 2024

Dein Kommentar

An Diskussion beteiligen?Hinterlassen Sie uns Ihren Kommentar!