Jetzt Immobilie kaufen oder warten? Zinsen & Baufinanzierung aktuell

Kaufen oder warten? Täglich stellen sich zehntausende in Deutschland diese eine Frage: Sollte ich jetzt eine Immobilie kaufen? Egal ob Sie mit einem Bausparvertrag auf Ihr Eigenheim warten oder als zukünftiger Investor auf Ihre erste Immobilie als Kapitalanlage sparen, lohnt es sich jetzt zu kaufen, zum aktuellen Bauzins? Die Frage bleibt: Jetzt Immobilie kaufen oder lieber warten?

Sollte ich jetzt eine Immobilie kaufen?

Mit Blick auf die aktuellen Bauzinsen ist die Antwort zur Zeit:

Abwarten

Warum warten?

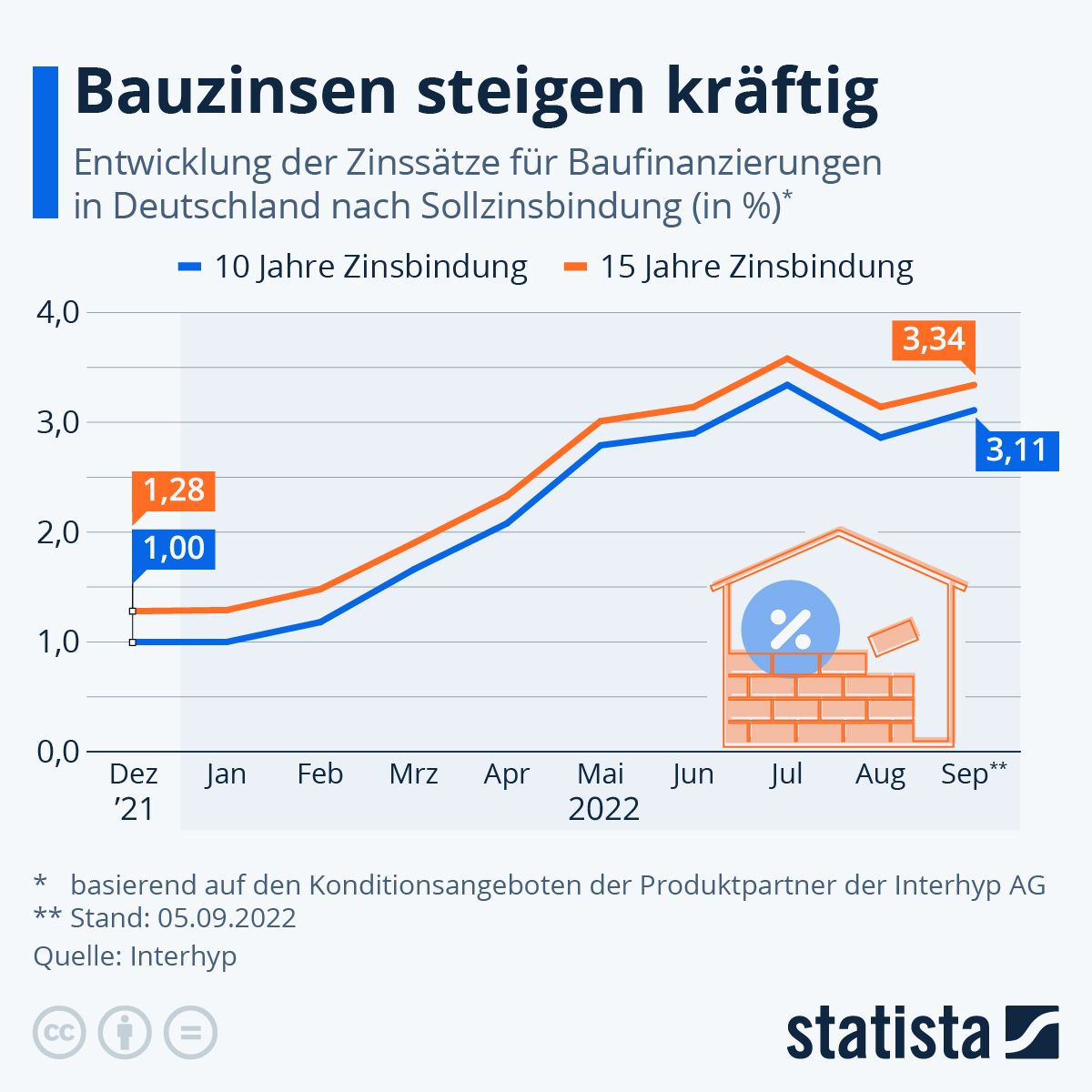

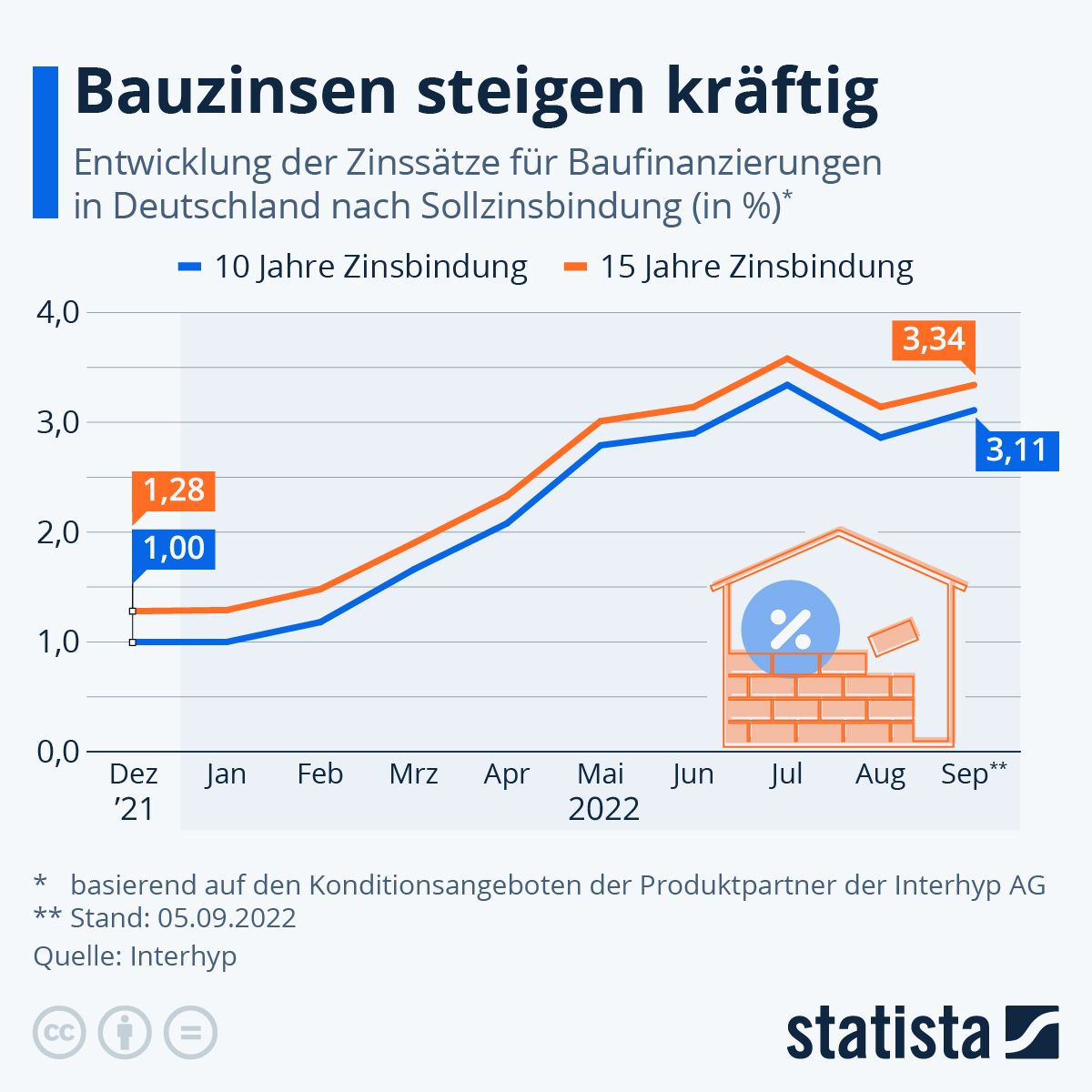

In den letzten Monaten stiegen die Zinsen von ~ 1 % auf mittlerweile ~ 3,74 % (10 Jahre Laufzeit)

Wenn Sie nicht warten können oder wollen: Finanzieren Sie mit kurzer Zinsbindung! Typischerweise finanziert man eine Immobilie mit 10 Jahren Zinsbindung, danach folgt die Anschlussfinanzierung. Die Zinsen sollten 2023 weiter fallen, dementsprechend heißt es warten oder mit kurzer Laufzeit finanzieren.

Tipp für die, die gerade eine Anschlussfinanzierung suchen, hier geben wir praktische Tipps Anschlussfinanzierung: 3 Strategien.

Die wichtigsten Fragen:

Warum sind Zinsen bei einem Kredit wichtig?

Zinsen sind die Kosten für Zeit (in denen Ihnen eine Bank Geld leiht). Einfach erklärt: Sie haben eine monatliche Kreditrate, die Sie zurückzahlen. Diese besteht aus Tilgung und Zinsen.

Sagen wir, Sie finanzieren eine Immobilie für 200.000 Euro. Bei 1 % p.a. (pro Jahr), zahl(t)en Sie 2.000 Euro / Jahr Zinsen für Ihren Kredit.

Liegt der Zins bei 3% p.a. zahlen Sie 6.000 Euro / Jahr Zinsen, ganze + 4.000 Euro mehr. Der Effekt summiert sich auf die Jahre und so kostet Ihre Immobilie plötzlich zehntausende Euro mehr. Deshalb lohnt sich ein Vergleich von Baufinanzierung um günstige Konditionen zu finden.

200.000 Euro Kreditsumme, Zins 1% = 2.000 Euro

200.000 Euro Kreditsumme, Zins 3% = 6.000 Euro (+4.000 Euro mehr im 1. Jahr)

Im darauf folgendem Jahr sinkt Ihre Kreditsumme durch die Tilgung (2%) um – 4.000 Euro. Es bleiben 196.000 Euro, die wieder mit 3% verzinst werden (5.880 Euro), statt 1% (1.960 Euro).

Tipp! Selbstauskunft jetzt in den Downloads

Mit unserem Muster "Selbstauskunft für die Bank" können Sie Ihr Vermögensverzeichnis aufstellen! Einnahmen, Ausgaben, Einkapital. So bereiten Sie sich auf Ihre Immobilienfinanzierung vor. Jetzt kostenlos als Download.Wie wirken sich Zinsen auf die Langzeit aus?

Hier eine einfache Aufstellung, mit gleichbleibendem Zins bei 3%.

Zinszahlungen bei 3%: 109.989,29 Euro

Zinszahlungen bei 1%: 44.499,05 Euro

Berechnen Sie die Differenz, sehen Sie:

Zusätzliche Kosten: 65.490,24 Euro

Tabelle: Zinsberechnung bei 3%

Hier sehen Sie die Zinsberechnung bei 3% Baufinanzierung (Kreditsumme 200.000 Euro).

| Jahr | Kredit | Tilgung 2% | Zinsen 3% | Kreditrate | Restschuld |

| 109.989,29 € | |||||

| 1 | 200.000 € | 4.000 € | 6.000 € | 10.000 € | 196.000,00 € |

| 2 | 196.000,00 € | 4.120,00 € | 5.880,00 € | 10.000,00 € | 191.880,00 € |

| 3 | 191.880,00 € | 4.243,60 € | 5.756,40 € | 10.000,00 € | 187.636,40 € |

| 4 | 187.636,40 € | 4.370,91 € | 5.629,09 € | 10.000,00 € | 183.265,49 € |

| 5 | 183.265,49 € | 4.502,04 € | 5.497,96 € | 10.000,00 € | 178.763,46 € |

| 6 | 178.763,46 € | 4.637,10 € | 5.362,90 € | 10.000,00 € | 174.126,36 € |

| 7 | 174.126,36 € | 4.776,21 € | 5.223,79 € | 10.000,00 € | 169.350,15 € |

| 8 | 169.350,15 € | 4.919,50 € | 5.080,50 € | 10.000,00 € | 164.430,66 € |

| 9 | 164.430,66 € | 5.067,08 € | 4.932,92 € | 10.000,00 € | 159.363,58 € |

| 10 | 159.363,58 € | 5.219,09 € | 4.780,91 € | 10.000,00 € | 154.144,48 € |

| 11 | 154.144,48 € | 5.375,67 € | 4.624,33 € | 10.000,00 € | 148.768,82 € |

| 12 | 148.768,82 € | 5.536,94 € | 4.463,06 € | 10.000,00 € | 143.231,88 € |

| 13 | 143.231,88 € | 5.703,04 € | 4.296,96 € | 10.000,00 € | 137.528,84 € |

| 14 | 137.528,84 € | 5.874,13 € | 4.125,87 € | 10.000,00 € | 131.654,70 € |

| 15 | 131.654,70 € | 6.050,36 € | 3.949,64 € | 10.000,00 € | 125.604,34 € |

| 16 | 125.604,34 € | 6.231,87 € | 3.768,13 € | 10.000,00 € | 119.372,47 € |

| 17 | 119.372,47 € | 6.418,83 € | 3.581,17 € | 10.000,00 € | 112.953,65 € |

| 18 | 112.953,65 € | 6.611,39 € | 3.388,61 € | 10.000,00 € | 106.342,26 € |

| 19 | 106.342,26 € | 6.809,73 € | 3.190,27 € | 10.000,00 € | 99.532,53 € |

| 20 | 99.532,53 € | 7.014,02 € | 2.985,98 € | 10.000,00 € | 92.518,50 € |

| 21 | 92.518,50 € | 7.224,44 € | 2.775,56 € | 10.000,00 € | 85.294,06 € |

| 22 | 85.294,06 € | 7.441,18 € | 2.558,82 € | 10.000,00 € | 77.852,88 € |

| 23 | 77.852,88 € | 7.664,41 € | 2.335,59 € | 10.000,00 € | 70.188,47 € |

| 24 | 70.188,47 € | 7.894,35 € | 2.105,65 € | 10.000,00 € | 62.294,12 € |

| 25 | 62.294,12 € | 8.131,18 € | 1.868,82 € | 10.000,00 € | 54.162,94 € |

| 26 | 54.162,94 € | 8.375,11 € | 1.624,89 € | 10.000,00 € | 45.787,83 € |

| 27 | 45.787,83 € | 8.626,37 € | 1.373,63 € | 10.000,00 € | 37.161,47 € |

| 28 | 37.161,47 € | 8.885,16 € | 1.114,84 € | 10.000,00 € | 28.276,31 € |

| 29 | 28.276,31 € | 9.151,71 € | 848,29 € | 10.000,00 € | 19.124,60 € |

| 30 | 19.124,60 € | 9.426,26 € | 573,74 € | 10.000,00 € | 9.698,34 € |

| 31 | 9.698,34 € | 9.698 € | 290,95 € | 9.988,95 € | 0,34 € |

Tabelle: Zinsberechnung bei 1% – Vergleich

Hier sehen Sie die Zinsberechnung bei 1% Baufinanzierung (Kreditsumme 200.000 Euro).

| Jahr | Kredit | Tilgung 2% | Zinsen 1% | Kreditrate | Restschuld |

| 44.499,05 € | |||||

| 1 | 200.000 € | 4.000 € | 2.000 € | 6.000 € | 196.000,00 € |

| 2 | 196.000,00 € | 4.040,00 € | 1.960,00 € | 6.000,00 € | 191.960,00 € |

| 3 | 191.960,00 € | 4.080,40 € | 1.919,60 € | 6.000,00 € | 187.879,60 € |

| 4 | 187.879,60 € | 4.121,20 € | 1.878,80 € | 6.000,00 € | 183.758,40 € |

| 5 | 183.758,40 € | 4.162,42 € | 1.837,58 € | 6.000,00 € | 179.595,98 € |

| 6 | 179.595,98 € | 4.204,04 € | 1.795,96 € | 6.000,00 € | 175.391,94 € |

| 7 | 175.391,94 € | 4.246,08 € | 1.753,92 € | 6.000,00 € | 171.145,86 € |

| 8 | 171.145,86 € | 4.288,54 € | 1.711,46 € | 6.000,00 € | 166.857,32 € |

| 9 | 166.857,32 € | 4.331,43 € | 1.668,57 € | 6.000,00 € | 162.525,89 € |

| 10 | 162.525,89 € | 4.374,74 € | 1.625,26 € | 6.000,00 € | 158.151,15 € |

| 11 | 158.151,15 € | 4.418,49 € | 1.581,51 € | 6.000,00 € | 153.732,66 € |

| 12 | 153.732,66 € | 4.462,67 € | 1.537,33 € | 6.000,00 € | 149.269,99 € |

| 13 | 149.269,99 € | 4.507,30 € | 1.492,70 € | 6.000,00 € | 144.762,69 € |

| 14 | 144.762,69 € | 4.552,37 € | 1.447,63 € | 6.000,00 € | 140.210,31 € |

| 15 | 140.210,31 € | 4.597,90 € | 1.402,10 € | 6.000,00 € | 135.612,42 € |

| 16 | 135.612,42 € | 4.643,88 € | 1.356,12 € | 6.000,00 € | 130.968,54 € |

| 17 | 130.968,54 € | 4.690,31 € | 1.309,69 € | 6.000,00 € | 126.278,23 € |

| 18 | 126.278,23 € | 4.737,22 € | 1.262,78 € | 6.000,00 € | 121.541,01 € |

| 19 | 121.541,01 € | 4.784,59 € | 1.215,41 € | 6.000,00 € | 116.756,42 € |

| 20 | 116.756,42 € | 4.832,44 € | 1.167,56 € | 6.000,00 € | 111.923,98 € |

| 21 | 111.923,98 € | 4.880,76 € | 1.119,24 € | 6.000,00 € | 107.043,22 € |

| 22 | 107.043,22 € | 4.929,57 € | 1.070,43 € | 6.000,00 € | 102.113,66 € |

| 23 | 102.113,66 € | 4.978,86 € | 1.021,14 € | 6.000,00 € | 97.134,79 € |

| 24 | 97.134,79 € | 5.028,65 € | 971,35 € | 6.000,00 € | 92.106,14 € |

| 25 | 92.106,14 € | 5.078,94 € | 921,06 € | 6.000,00 € | 87.027,20 € |

| 26 | 87.027,20 € | 5.129,73 € | 870,27 € | 6.000,00 € | 81.897,47 € |

| 27 | 81.897,47 € | 5.181,03 € | 818,97 € | 6.000,00 € | 76.716,45 € |

| 28 | 76.716,45 € | 5.232,84 € | 767,16 € | 6.000,00 € | 71.483,61 € |

| 29 | 71.483,61 € | 5.285,16 € | 714,84 € | 6.000,00 € | 66.198,45 € |

| 30 | 66.198,45 € | 5.338,02 € | 661,98 € | 6.000,00 € | 60.860,43 € |

| 31 | 60.860,43 € | 5.391,40 € | 608,60 € | 6.000,00 € | 55.469,04 € |

| 32 | 55.469,04 € | 5.445,31 € | 554,69 € | 6.000,00 € | 50.023,73 € |

| 33 | 50.023,73 € | 5.499,76 € | 500,24 € | 6.000,00 € | 44.523,97 € |

| 34 | 44.523,97 € | 5.554,76 € | 445,24 € | 6.000,00 € | 38.969,21 € |

| 35 | 38.969,21 € | 5.610,31 € | 389,69 € | 6.000,00 € | 33.358,90 € |

| 36 | 33.358,90 € | 5.666,41 € | 333,59 € | 6.000,00 € | 27.692,49 € |

| 37 | 27.692,49 € | 5.723,08 € | 276,92 € | 6.000,00 € | 21.969,41 € |

| 38 | 21.969,41 € | 5.780,31 € | 219,69 € | 6.000,00 € | 16.189,11 € |

| 39 | 16.189,11 € | 5.838,11 € | 161,89 € | 6.000,00 € | 10.351,00 € |

| 40 | 10.351,00 € | 5.896,49 € | 103,51 € | 6.000,00 € | 4.454,51 € |

| 41 | 4.454,51 € | 4.455 € | 44,55 € | 4.499,55 € | -0,49 € |

Was bedeutet Zinsbindung?

Zinsbindung – Wenn Sie eine Immobilie finanzieren, läuft Ihr Kredit in der Regel über 25, 30, manchmal 35 Jahre. Eine Finanzierungsperiode schließen Sie über 5, 10 oder 15 Jahren ab, typischerweise 10 Jahre. In dieser Zeitraum ist der Zinssatz festgeschrieben. Wer um 2019 bis 2021 finanziert hat, hat selbst als privater Haushalt nur ~ 1 % Zins bezahlt. In den letzten Monaten steigen die Bauzinsen extrem.

Hier zu sehen, die Entwicklung der Zinssätze für Baufinanzierung in Deutschland und dessen kurzfristige, kräftige Steigerung.

Anschlussfinanzierung: 3 Strategien bei hohen Zinsen

Hohe Inflation, steigende Zinsen – Was tun, wenn die Inflation stark steigt und auf hohem Niveau bleibt? Was tun, wenn die aktuell günstigen Zinsen bald steigen und Kredite teurer werden? Hier unsere Tipps, für Darlehen und Zinsen, in Zeiten hoher Inflation für den 1) ersten Immobilienkredit, für 2) zeitnahe Anschlussfinanzierung und 3) Anschlussfinanzierung in 5, 6 Jahren, wenn die Zinsen wieder auf hohem Niveau sind – 3 Tipps für die Immobilienfinanzierung.

Zins Rückblick seit 2003

Hier sehen Sie einmal den Zinsverlauf, mit Zinsbindung über 5-10 Jahre. Genauer, die Effektivzinssätze¹ für Wohnungsbaukredite² für private Haushalte in Deutschland mit mittel- bis langfristiger Zinsbindung von 2003 bis 2022 (Stand: Ende August / Quelle Statista).

| Jahr | Zinssatz |

| 2003 | 5,01 % |

| 2004 | 4,93 % |

| 2005 | 4,92 % |

| 2006 | 4,55 % |

| 2007 | 4,96 % |

| 2008 | 5,04 % |

| 2009 | 4,42 % |

| 2010 | 3,9 % |

| 2011 | 3,95 % |

| 2012 | 3,05 % |

| 2013 | 2,75 % |

| 2014 | 2,47 % |

| 2015 | 1,84 % |

| 2016 | 1,6 % |

| 2017 | 1,67 % |

| 2018 | 1,72 % |

| 2019 | 1,53 % |

| 2020 | 1,09 % |

| 2021 | 1,09 % |

| 2022 / 02 | 1,19 % |

| 2022 / 04 | 1,81 % |

| 2022 / 06 | 2,46 % |

| 2022 / 08 | 2, 74 % |

¹ 2003 bis 2021: Jahresdurchschnittswerte; Angaben für 2022: Werte am Monatsende.

² Neugeschäft

Bauzinsen steigen: Die letzten Monate im Rückblick